Tradycyjnie w numerze pierwszym „Głosu

PSB” publikujemy podsumowanie

minionego sezonu oraz ogólną prognozę

tego, co budowlaną społeczność może

czekać w nadchodzących 12 miesiącach.

W branży budowlanej, pogoda, zmiany

cen czy ogólne nastroje społeczne i sytuacja

polityczna mają istotny wpływ na

jej ostateczną kondycję. Mimo tych trudności,

po raz kolejny, w oparciu o dane

makroekonomiczne oraz opinie wielu

przedsiębiorców staramy się nakreślić

spodziewany trend nadchodzących zmian.

Zanim sformułujemy prawdopodobny,

naszym zdaniem, scenariusz sytuacji

w sektorze budownictwa mieszkaniowego,

spójrzmy bliżej na to, co działo się

w nim przez ostatnie 12 miesięcy.

JAK KSZTAŁTOWAŁ SIĘ POPYT NA KRAJOWYM RYNKU?

Początek 2019 roku, w porównaniu z sezonem

2018, przyniósł bardzo wyraźne ożywienie

popytu na materiały dla budownictwa

oraz branży dom i ogród. W okresie

styczeń-maj sprzedaż w hurtowniach

i marketach Mrówka była wyższa od kilku

do nawet 30%. Negatywnym zaskoczeniem

był 10% spadek zapotrzebowania

na materiały budowlane w czerwcu, częściowo

został on skorygowany wzrostem

sprzedaży w lipcu. Począwszy od sierpnia

do listopada skala i trendy w sprzedaży

partnerów PSB były bardzo zbliżone do

roku 2018, jednak sytuacja w detalu była

znacznie lepsza od segmentu hurtowego.

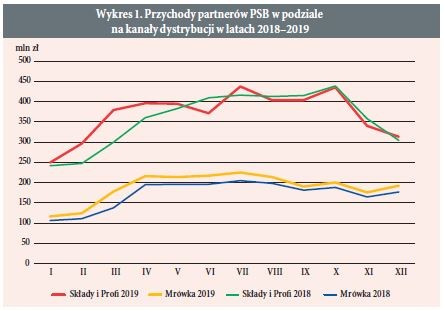

Wykresy 1 i 2 odzwierciedlają podobieństwa

i różnice oraz skalę popytu w obu

kanałach sprzedaży Grupy PSB w latach

2018–2019.

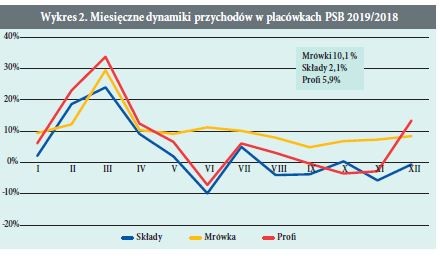

W roku 2019 sprzedaż firmy będącej

partnerem Grupy PSB wzrosła średnio

o 6,2%, rok wcześniej wartość ta wyniosła

9,8%. W składzie Grupy PSB roczne

przychody wzrosły średnio o 2,1% (w roku

2018 o 9,4%), a w Profi 5,9% (analogicznie

o 16,6%). Z kolei w markecie Mrówka

dodatnia dynamika sprzedaży wyniosła 10,1% (w 2018 o 6,9%). Widać wyraźne

odwrócenie trendów – w roku 2018 sytuacja

w hurcie była znacząco lepsza, w kolejnym

sezonie wyraźnie poprawił się popyt

detaliczny, związany z remontami oraz

utrzymaniem posesji.

SPRZEDAŻ I CENY CENTRALI PSB WG GRUP PRODUKTOWYCH

Przychody Grupy PSB (centrali) ze

sprzedaży materiałów dla budownictwa

oraz domu i ogrodu po dwunastu miesiącach

2019 r. były wyższe o prawie

10% od osiągniętych w analogicznym

okresie roku poprzedniego, w tym efekt

wzrostu cen stanowił 3,6%.

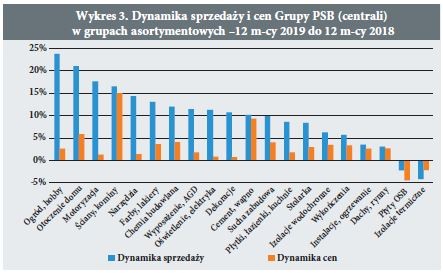

Liderami wzrostu sprzedaży w centrali

SPB były produkty z sektora dom

i ogród: ranking otwiera grupa ogród,

hobby, która odnotowała +24% wzrost

sprzedaży przy 2,6% wzroście cen. Wicelider

– otoczenie domu – uzyskał 21%

przyrost choć już przy wyższym wzroście

cen o 5,9%. Trzecia grupa – motoryzacja

– osiągnęła wzrost o 18% przy tylko 1,4%

wzroście cen.

Najwyższą korelację cenowo-popytową

miały dwie grupy: ściany kominy – sprzedaż

+17%, ceny +15% oraz cement, wapno

– sprzedaż +10%, ceny +9,4%.

Nieco inna sytuacja nastąpiła w towarach,

które uplasowały się na końcu

rankingu dynamiki sprzedaży – w płytach

OSB spadek sprzedaży sięgnął 2%

przy spadku cen o 4,4%, zaś izolacje

termiczne odnotowały spadek o 4%,

a ich ceny spadły o 2,2% – wykres 3.

Sprzedaż, przez centralę PSB, materiałów

ze środka omawianego rankingu wzrosła

o ok. 5–15%, a ich ceny wzrosły o kilka

procent. Ogólnie można stwierdzić,

że ceny

materiałów hurtowych zwiększyły się o ok. 4,7%, zaś z sektora dom

i ogród o ok. 2,3%.

WSTĘPNE WYNIKI GRUPY PSB

Na koniec 2019 r. Grupę PSB tworzyło

395 firm handlowych, dysponujących

łącznie 296 składami materiałów budowlanych,

307 sklepami PSB Mrówka oraz

64 placówkami PSB Profi. W omawianym

okresie sieć detaliczna powiększyła

się o 22 markety, zaś 3 hurtownie zostały

przekształcone w nowoczesne centra budownictwa

PSB Profi.

Wstępnie szacowane, skumulowane

przychody ze sprzedaży materiałów

budowlanych całej Grupy PSB osiągnęły

w 2019 r. pułap ok. 7,2 mld zł i były

o 8% wyższe od osiągniętych w roku

poprzednim. Warto zauważyć, że 72%

partnerów PSB odnotowało wzrosty,

zaś w 28% podmiotów nastąpiły spadki

przychodów. W roku 2018 proporcje te

wyglądały lepiej: 83/17.

Grupa PSB konsekwentnie rozwija swoją

strategię rozwoju marketów Mrówka

i Mini-Mrówka. W 2019 roku przychody

całej sieci detalicznej, w wyniku wzrostu

popytu oraz uruchomienia nowych

placówek, wzrosły o 17%, przekraczając

poziom 2,5 mld zł.

Z kolei całkowite przychody centrali –

Grupy PSB Handel S.A., osiągnęły poziom

2,97 mld zł i były o 10% wyższe niż przed

rokiem.

PODSUMOWANIE

1. W minionym sezonie, przeciętna firma

partnera Grupy PSB zwiększyła swoje

przychody ze sprzedaży na potrzeby

budownictwa o nieco ponad 6% i była

znacząco niższa niż w roku 2018.

2. W roku 2019 nastąpił dalszy wzrost

popytu na, od dawna ożywionym,

rynku mieszkaniowym.

3. Głównymi barierami rozwoju branży

budowlanej były rosnące koszty zatrudnienia,

niedobory wykfalifikowanych

pracowników i wzrost obciążeń

na rzecz budżetu.

4. Dynamika wzrostu cen produktów

tzw. ciężkiej budowlanki wyniosła –

średnio 4,7% (rok wcześniej te ceny

wzrosły o ponad 7%). Z kolei produkty

służące do utrzymania domów

i ogrodów zdrożały o ok. 2,3%.

5. Ceny usług budowlano-montażowych

nie rosły już tak bardzo jak w sezonie

2018.

JAKI BĘDZIE SEZON 2020 DLA HANDLU MATERIAŁAMI BUDOWLANYMI?

1. Ogólna liczba mieszkań, których

budowę rozpoczęto w 2019 roku,

osiągnęła wieloletni, co najmniej

dwudziestoletni, rekord. Przekroczyła

pułap 237 tysięcy, tj. o 6,9%

więcej niż w także rekordowym

2018 roku, kiedy dynamika wzrostu

sięgnęła 7,7%. Wydane pozwolenia

również osiągnęły swoje maksimum

od początku obecnego wieku – 268,5

tysięcy pozytywnych decyzji administracyjnych

oznaczało wzrost o 4,4%

wobec roku poprzedniego.

2. W 2019 roku wartość kredytów mieszkaniowych

była o kilkanaście procent

wyższa niż w sezonie 2018.

3. Jednak prognozy makroekonomiczne

dla Polski są gorsze niż przez rokiem

– eksperci szacują wzrost PKB na

poziomie 2,8–3,5%, inflacja znacząco

wzrośnie – dzisiaj trudno o ocenę

jak daleko przekroczy 3%, inwestycje

spadną znacząco – nawet do 0,2%.

Kraj wszedł wyraźnie w okres spowolnienia

gospodarczego.

4. Z drugiej strony niskie bezrobocie,

znacząca podwyżka płacy minimalnej

oraz wzrost płac realnych będą

niewątpliwie stymulować wydatki

konsumentów na bieżące utrzymanie

swoich posesji.

5. Potrzeby mieszkaniowe Polaków

są ciągle niezaspokojone – jednak

realizacja rządowych programów pomocy

w tym zakresie, w minionych

latach, nie przyniosła zapowiadanych

efektów i nie widać realnych

szans na wyraźną poprawę w roku

2020.

6. Ceny materiałów budowlanych będą

dalej wzrastać, zwłaszcza tych, których

produkcja jest energochłonna.

7. Koniunktury, formułowane przez firmy

wykonawcze, nie są już takie optymistyczne

jak przed rokiem.

8. Na tle powyższych przesłanek można

szacować, iż tegoroczny popyt na

materiały w budownictwie mieszkaniowym

będzie porównywalny

z poprzednim rokiem lub nieznacznie

większy. Zaznaczyć należy, że budownictwo

mieszkaniowe znajduje

się na nienotowanym od lat szczycie

koniunktury.

9. Grupa PSB będzie dynamicznie rozwijać

swoją sieć handlową – w tym

roku planujemy otwarcie ok. 30 Mrówek

oraz przekształcenie kilku dotychczasowych

składów w nowoczesne

centra budownictwa pod nazwą

PSB Profi.

Mirosław Lubarski